▮与信リスクの金額、把握できますか? 債権残・受注残・見越残

事業会社の与信ポジション(販売取引)

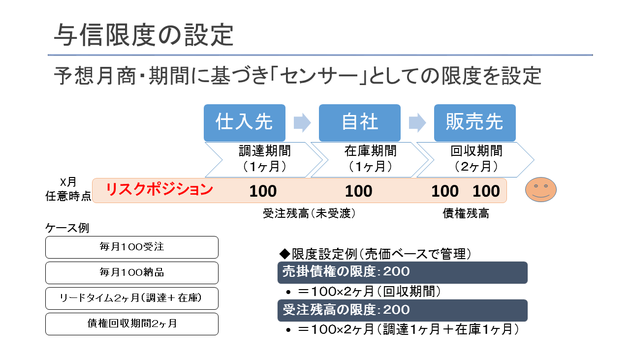

与信の残高というと、まず債権残高を思い浮かべる。

しかしこれは限定的なケースにしか当てはまらない。例えば銀行の貸出だ。銀行の貸出の与信ポジションは、いうまでもなく貸出債権額。文字通り貸出金額がすなわち与信ポジションとなる。

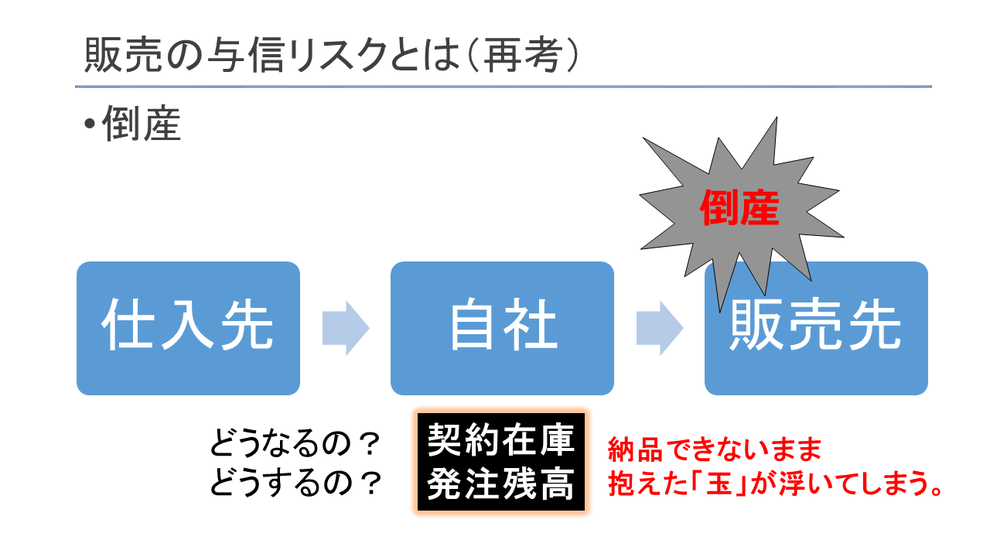

一方、一般の事業会社は、狭義では売掛債権が(販売取引の)与信ポジションであるが、相手が倒産した場合に被る損害は、債権の焦げ付きだけに留まらない。

まず、受注残も与信ポジションだ。受注に応じてすでに生産を始めている半製品・仕掛品などは、相手が潰れてしまえば、宙に浮くことになる。

仮に当初と同じ値段で他に売却できたとしても、それはたまたまである。

急ぎの売却で生じた損は、もとはといえば与信リスクによって生じた損害である。従って、納品前段階で与信ポジションを取っていることに注意が必要である。

与信管理=債権管理という考え方は、受注から納品(債権発生)までのタイムラグが極めて短い取引に成立する限定的な概念であることに注意したい。銀行貸出や、ネットのダウンロード販売はこれにあたる。

受注➞納品までのタイムラグが長い取引においては、債権が発生後の期間よりも、受注残としての姿が長い場合もある。その間に相手が倒産してしまえば、ロスを被る。

汎用品であれば転売が効くが、それは副次的な問題だ。この場合、与信管理は、債権+受注残で管理しなければならない。

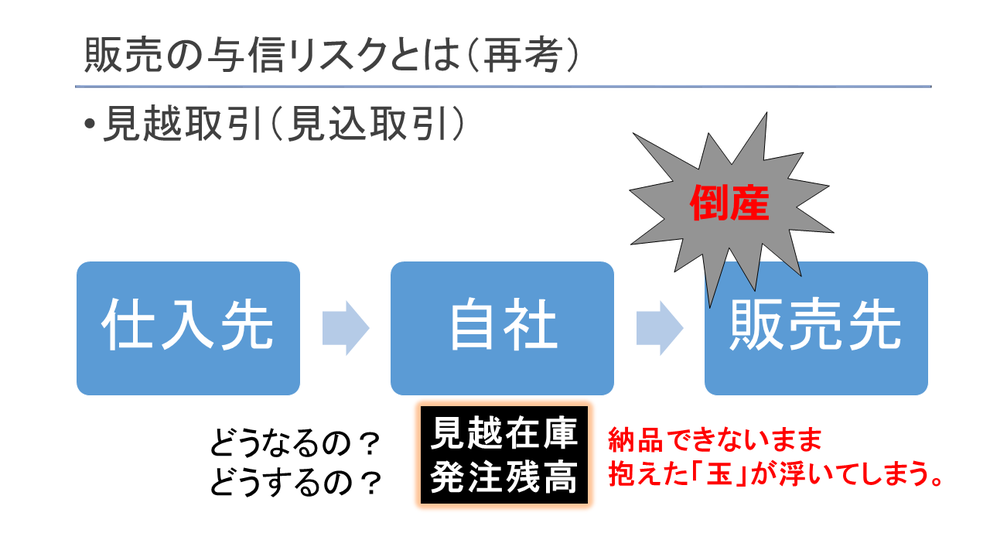

与信ポジションは受注残だけではない。

内示に基づく見越し生産の場合は、見越生産分も含まれる。内示を受けていた先が潰れてしまえば、見越して作った労力は無駄になる。法律上、その損害を相手に請求できるかは別問題だ。

リスク管理としてどこまで見るべきか。そこは各社で考えなければならない。

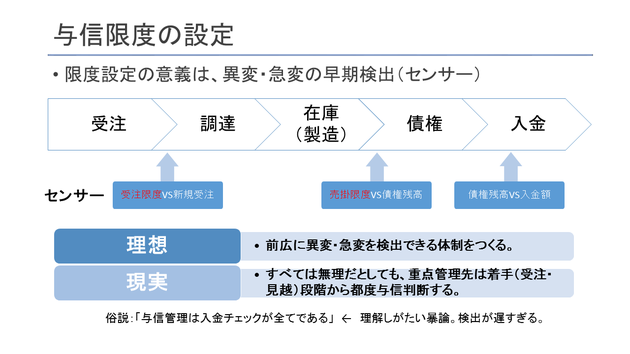

ちなみに恐らくは最高峰の与信管理を実践しておられる三菱商事は、有報記載の「信用リスク」の箇所に、明確に「成約限度」を設定している旨を記載している。つまり受注残まで意識して管理しているのだ。

理想的には三菱商事のようにより広くリスクを捉えるべきだが、現実としてシステムの制約や手間もかかる。まずは重要な取引先に限定して、管理の精度を高めていくのが現実的と考える。

H.Izumi

Copyright @ 2016 ACTIVE CORPORATION All Rights Reserved.